“中特估”板块蓄势待突破,捕捞“大鱼”如何选利器?

今年八九个月过去了,你的投资成绩单怎么样?

实际上,今年要想取得好成绩,并不容易。数据显示,年初至8月25日,沪深300指数和上证指数分别下跌4.2和0.82%,疲弱的A股没有系统性机会。

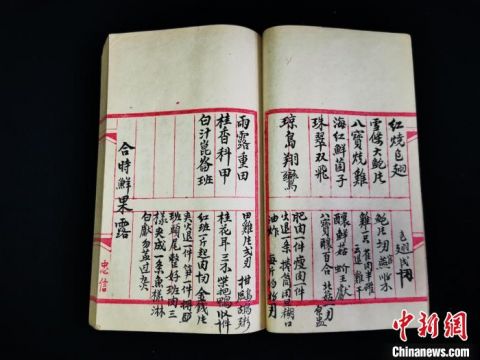

(资料图)

(资料图)

但是,市场的结构性机会却不少。

短期看,地产和券商猛蹿了一把,挺吸引眼球,其实放长时间看,这两个板块都是连跌数月之后的反弹行情。

今年真正能抗大旗,走得久远的,实乃一波接一波的“中特估”行情。“中特估”板块从2月下旬到3月下旬持续一个月的火热后,在4月初再度启动,5月上旬创出阶段高点,到现在一直维持重心逐渐上移的态势。

但是,想自己在A股市场捞几条“中特估”大鱼,并非易事。因为“中特估”股票走势分化也很厉害。年初到8月25日,央企国企股票中,石化建筑行业股票领涨,医药等行业股票价格下跌。

就算你买入的是ETF,也需要慧眼识珠。同样是投资央企国企的ETF,收益率也有很大差距,龙头ETF领先垫底者21个百分点。

(南方中国国企ETF对比上证指数 2023年1月1日至2023年8月25日)

乘着“中特估”大船出海,想要满载而归,得有好的“捕鱼”工具。

“中特估”股票走强,有着内在逻辑。

证监会主席易会满去年11月提出,把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系。“中特估”概念开始出现,并逐渐被市场认同。

今年以来,具有低估值、高分红特征的央国企股票开始受到资金追捧,从一季度启动,到二季度延续。强势行情受到越来越多的机构关注。

机构建议,关注低估值高分红的央企国企公司。这类股票的估值和分红情况怎么样?

先看市盈率。今年年初,中证央企指数、中证国企指数的市盈率分别是9倍、11倍,而同期上证指数和沪深300指数分别是12倍和13倍。前者具有优势。

再看分红。衡量上市公司分红投资价值的重要指标是股息率,是上市公司一年中的总派息额与当时市价的比率。

今年年初,中证央企指数、中证国企指数的股息率分别是3.77%、3.14%,当时上证指数和沪深300指数的股息率分别是2.83%和2.74%。前者更具优势。

不止一位基金经理在2季报中还表示,“中特估的走强,内在逻辑还包括,央企考核方式增加了净资产收益率”。

今年初,国资委将央企2023年主要经营指标做了调整。与此前相比,调整后的指标,包括净资产收益率和营业现金比率。净资产收益率反映企业为股东创造价值的能力;营业现金比率能表现现金流的安全,数值越高公司可持续投资能力越高,企业经营业绩的“含金量”更高。

巴菲特曾说,上市公司现金流指标,比利润收益指标更重要。

净资产收益率和营业现金比率,经常出现在机构对上市公司评级的报告中。央企考核方式与机构对公司的估值指标接近,更利于机构对央企的研究。

有些国企也将考核指标向央企靠拢。国资委要求,2023年央企净资产收益率和营业现金比率,要稳步提升,与企业负责人的考核挂钩。

新的变化引起了券商的注意。国盛证券点评,这种变化,有望更好地激发国有上市公司价值重估和回归;天风证券则认为,一些央企的估值有望迎来一轮修复。

尽管知晓了这些变化,也不是简单买入“中特估”股票就能赚钱的,因为国企央企股的走势也有巨大的分化。

今年年初至8月25日,中国石油(601857.SH)和中材国际(600970.SH)同期分别上涨59.67%和34.68%,而中国中免(601888.SH)、中国医药(600056.SH)分别下跌49.88%、28.61%。

ETF是可以交易的指数基金,既可以在场外申购赎回,又可以在股票市场交易,是最便利的投资工具之一。

买入优秀的ETF,能帮助投资人规避掉许多选股的麻烦和陷阱。

同期,投资央企国企的ETF中,南方基金的中国国企ETF(517180)净值增长率超过26%,份额增长率比年初增长约24倍,这两个增速都居于同类基金前列。

作为对比,市场上收益率垫底的两只同类ETF,收益率只有5%左右,规模和年初持平。

(投资央企国企收益率前10ETF,统计区间:2023年1月1日至8月25日)

据介绍,南方中国国企ETF通过因子选股策略,优选盈利质量较优、股息率较高的优质国央企。与其他国企ETF对比,在行业分布上有较大特色,此ETF相对超配石油石化、建筑装饰、通信等行业,体现鲜明的国民经济“压舱石”特征。除了前述的南方中国国企ETF,南方基金旗下还有红利低波50ETF(515450)投资央国企。此基金2020年成立,到现在年化收益率超12%,同样领先于同期成立的ETF。

最新信息显示,多家公募基金在2季报中判断,业绩确定性较高加高股息率的“中特估”板块,或将是下半年市场聚焦的板块之一。有的基金目光投向的更远,他们称,国企净资产收益率的提升会是持续几年的一条主线。

本文源自:天下财道

关键词: